Schulden und Bonität: Einfluss, Auswirkungen und Lösungen

10.04.2024 21:02

Die Verbindung zwischen Schulden und Bonität

Hintergrund und Bedeutung der Bonität

Die Bonität eines Individuums oder einer Organisation spielt eine entscheidende Rolle bei der Beurteilung ihrer Kreditwürdigkeit. Sie dient als Maßstab für die finanzielle Zuverlässigkeit und bestimmt, ob ein Kreditnehmer in der Lage ist, Kredite zurückzuzahlen. Bonitätsbewertungen werden von Kreditgebern, Gläubigern und auch potenziellen Vermietern und Arbeitgebern häufig überprüft.

Doch wie hängen Schulden und Bonität zusammen? Die Antwort liegt darin, dass Schulden direkt die Bonität einer Person oder eines Unternehmens beeinflussen können. Je höher die Schuldenlast ist, desto größer ist das Risiko für die Kreditgeber. Dies hat Auswirkungen auf die Bonitätsbewertung und kann zu einer Herabstufung führen.

Die Auswirkungen von Schulden auf die Bonität

Hohe Schulden können verschiedene negative Auswirkungen auf die Bonität haben. Ein wichtiger Faktor ist der sogenannte Verschuldungsgrad, der das Verhältnis zwischen den Schulden und dem verfügbaren Einkommen darstellt. Je höher der Verschuldungsgrad ist, desto wahrscheinlicher ist es, dass die Bonität herabgesetzt wird.

Eine schlechte Bonität kann dazu führen, dass Kreditgeber hohe Zinsen verlangen oder sogar vollständig ablehnen, Kreditlinien oder Darlehen zu gewähren. Infolgedessen wird es schwieriger, neue Schulden aufzunehmen oder bestehende Schulden umzuschulden. Dies kann zu einem Teufelskreis führen, in dem die Schuldenlast weiterhin zunimmt und die Bonität weiter sinkt.

Die langfristigen Folgen von hoher Verschuldung

Hohe Verschuldung kann langfristige negative Auswirkungen auf die Bonität haben. Es kann Jahre dauern, bis sich die Bonität erholt, selbst wenn Schulden abbezahlt werden. Kreditgeber berücksichtigen nicht nur die aktuelle Schuldenlast, sondern auch die Kreditgeschichte und die Fähigkeit zur Rückzahlung in der Vergangenheit. Eine Geschichte hoher Verschuldung kann die Bonität langfristig beeinflussen, selbst wenn die Schulden abgetragen sind.

Strategien zur Verbesserung der Bonität bei bestehenden Schulden

Es gibt verschiedene Strategien, um die Bonität trotz bestehender Schulden zu verbessern. Eine Möglichkeit besteht darin, kleine Schulden zuerst abzubezahlen oder Schulden mit hohen Zinsen abzulösen. Dies zeigt den Kreditgebern, dass der Kreditnehmer in der Lage ist, seine Verbindlichkeiten in Ordnung zu halten. Zudem sollte eine gute Zahlungshistorie aufrechterhalten werden, indem Rechnungen pünktlich bezahlt und keine Zahlungen ausgelassen werden. Es ist auch wichtig, die Schuldenlast im Vergleich zum Einkommen zu reduzieren, um den Verschuldungsgrad zu verbessern.

Erfolgsgeschichten und Lernerfahrungen

Fallbeispiele von Personen, die ihre Bonität trotz Schulden verbessert haben, können sehr motivierend sein. Sie zeigen auf, dass es möglich ist, die finanzielle Gesundheit wiederherzustellen und die Bonität zu steigern, selbst wenn man mit Schulden zu kämpfen hat. In diesen Beispielen können verschiedene Strategien und Tipps aufgezeigt werden, die anderen Personen helfen können, ihre eigene Situation zu verbessern.

Schuldenbewältigung als Schlüssel zur besseren Bonität

Die Verbindung zwischen Schulden und Bonität ist eng, und Schulden können direkt die Bonität beeinflussen. Hohe Schulden können zu einer Herabstufung der Bonität führen, was langfristige Auswirkungen auf die Kreditwürdigkeit haben kann. Es gibt jedoch Strategien zur Verbesserung der Bonität, selbst wenn Schulden bestehen. Einzelpersonen können ihre finanzielle Gesundheit wiederherstellen und ihre Bonität steigern, indem sie Schulden abbauen, eine gute Zahlungshistorie aufrechterhalten und den Verschuldungsgrad reduzieren. Durch Erfolgsgeschichten und Lernerfahrungen anderer können wertvolle Tipps und Einblicke gewonnen werden, um die eigene Bonität zu verbessern und einen gesunden Umgang mit Schulden zu entwickeln.

Grundlagen: Was ist Bonität und warum ist sie wichtig?

Die Bonität, oft auch als Kreditwürdigkeit bezeichnet, ist ein Indikator dafür, wie zuverlässig du als Kreditnehmer bist. Dieses Konzept ist sowohl für Privatpersonen als auch für Unternehmen von zentraler Bedeutung, da es entscheidend dafür ist, ob und zu welchen Konditionen Kredite gewährt werden. Aber warum ist die Bonität so wichtig und wie wird sie bestimmt? In diesem Teil der SEO-Informationsseite tauchen wir in die Grundlagen der Bonität ein.

Die Bestimmung der Bonität

Die Bonität basiert auf deiner finanziellen Vergangenheit und Gegenwart. Hier sind einige Faktoren, die dabei eine Rolle spielen:

- Zahlungshistorie: Wie pünktlich wurden Rechnungen und Kredite in der Vergangenheit bezahlt?

- Verschuldungsgrad: Wie hoch ist deine derzeitige Verschuldung im Verhältnis zu deinem Einkommen?

- Kreditgeschichte: Wie lange hast du schon Kreditkonten, und wie hast du sie genutzt?

- Kreditanfragen: Wie oft hast du in der jüngeren Vergangenheit Kredite beantragt?

- Arten von Krediten: Hast du eine Mischung verschiedener Kreditarten, wie z.B. Ratenkredite und Kreditkarten?

Diese Faktoren fließen in deine Kredit-Score ein, eine Zahl, die deine Kreditwürdigkeit auf einen Blick darstellt.

Warum die Bonität so wichtig ist

Eine gute Bonität zu haben, öffnet viele Türen. Hier sind einige Gründe, warum sie so wichtig ist:

- Bessere Kreditkonditionen: Eine höhere Kreditwürdigkeit führt oft zu niedrigeren Zinsen und besseren Kreditbedingungen.

- Wohnungsmarkt: Vermieter prüfen oft die Bonität, um die Zuverlässigkeit potenzieller Mieter zu beurteilen.

- Arbeitsmarkt: Manche Arbeitgeber prüfen die Bonität, bevor sie eine Anstellung anbieten.

- Versicherungsprämien: In einigen Fällen kann eine hohe Bonität zu günstigeren Versicherungstarifen führen.

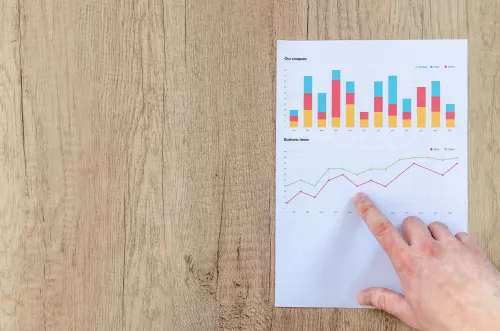

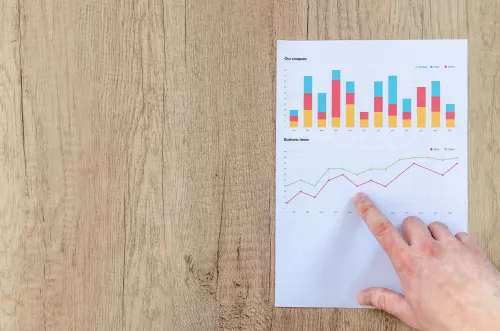

Diagramm zur Bonitätsermittlung, Fotograf: Lukas

Diagramm zur Bonitätsermittlung, Fotograf: Lukas

Zusammenfassung

Deine Bonität ist ein entscheidender Faktor, der weitreichende Auswirkungen auf deine finanziellen Möglichkeiten hat. Von der Möglichkeit, einen Kredit zu bekommen und zu welchen Bedingungen, bis hin zu Aspekten des täglichen Lebens wie Wohnungssuche und Arbeitsplatzangeboten - eine gute Bonität macht das Leben einfacher und günstiger. Deshalb ist es wichtig, deine finanzielle Gesundheit zu pflegen und ein positives Kreditprofil aufzubauen und zu erhalten.

Die direkten Auswirkungen von Schulden auf die Bonität

Die Beziehung zwischen Schulden und Bonität ist eng miteinander verflochten. Schulden können direkt und unmittelbar die Bonität beeinflussen. In diesem Abschnitt werden wir uns genauer anschauen, welche direkten Auswirkungen Schulden auf die Bonität haben können.

1. Demografische Faktoren und Bonität

Schulden können bestimmte demografische Faktoren beeinflussen, die wiederum die Bonität beeinflussen. Einige dieser Faktoren sind:

- Alter: Eine hohe Verschuldung in jungen Jahren kann die Bonität beeinträchtigen, da die Kreditgeber weniger Erfahrung und finanzielle Stabilität erwarten.

- Einkommen: Eine hohe Verschuldung im Verhältnis zum Einkommen kann die Bonität beeinflussen, da dies auf finanzielle Instabilität hinweisen kann.

- Beruf: Bei bestimmten Berufen, die als weniger stabil angesehen werden, kann eine hohe Verschuldung zu einer schlechteren Bonität führen.

2. Verschuldungsgrad und Bonitätsbewertung

Ein wesentlicher Faktor für die Bonitätsbewertung ist der Verschuldungsgrad, also das Verhältnis zwischen den Schulden und dem verfügbaren Einkommen. Je höher der Verschuldungsgrad ist, desto höher ist das Risiko für die Kreditgeber. Hohe Schulden können darauf hinweisen, dass der Kreditnehmer möglicherweise Schwierigkeiten hat, seine Verbindlichkeiten zu bedienen. Dies kann zu einer Herabstufung der Bonität führen.

3. Zahlungshistorie und Kreditwürdigkeit

Die Zahlungshistorie hat einen erheblichen Einfluss auf die Bonität. Pünktliche Zahlungen zeigen den Kreditgebern, dass du zuverlässig bist und deine finanziellen Verpflichtungen ernst nimmst. Wenn Schulden jedoch nicht ordnungsgemäß beglichen werden, kann dies zu negativen Einträgen in der Kreditakte führen und die Bonität negativ beeinflussen.

4. Kreditanfragen und Bonitätsprüfungen

Jede Anfrage für einen neuen Kredit oder eine Kreditkarte führt zu einer Bonitätsanfrage, die in der Kreditakte verzeichnet wird. Wenn zu viele Bonitätsanfragen innerhalb eines kurzen Zeitraums gestellt werden, kann dies als finanzielle Instabilität angesehen werden und die Bonität beeinflussen.

5. Mögliche Kreditablehnung

Hohe Schulden können dazu führen, dass Kreditgeber Kreditanträge ablehnen. Wenn die Schuldenlast zu hoch ist, besteht für die Kreditgeber ein erhöhtes Risiko, dass die Rückzahlungen nicht erfolgen. Infolgedessen ziehen sie es vor, das Risiko zu minimieren, indem sie den Antrag ablehnen.

Schuldenabbau, Fotograf: Lukas

Schuldenabbau, Fotograf: Lukas

Zusammenfassung

Es ist wichtig zu verstehen, dass Schulden direkte und unmittelbare Auswirkungen auf die Bonität haben können. Ein hoher Verschuldungsgrad, eine schlechte Zahlungshistorie und zu viele Kreditanfragen können zu einer Herabstufung der Bonität führen. Es besteht auch das Risiko, dass Kreditanträge aufgrund der hohen Schuldenlast abgelehnt werden. Deshalb ist es entscheidend, Schulden sorgfältig zu verwalten und Strategien zur kreditkarten/">Schuldenabbau zu nutzen, um die Bonität zu verbessern und finanzielle Gesundheit wiederherzustellen.

Langfristige Folgen hoher Verschuldung für die Kreditwürdigkeit

Hohe Verschuldung kann langfristige Auswirkungen auf deine Kreditwürdigkeit haben. Wenn du über einen längeren Zeitraum hohe Schulden hast und Schwierigkeiten hast, diese abzuzahlen, kann dies negative Folgen für deine Bonität haben. Hier sind einige langfristige Konsequenzen einer hohen Verschuldung:

1. Schlechtere Kredit-Score

Hohe Verschuldung kann deine Kredit-Score erheblich beeinträchtigen. Die Kredit-Score basiert auf verschiedenen Faktoren wie der Höhe der Verschuldung, der Zahlungshistorie und der Nutzung von Krediten. Wenn du hohe Schulden hast und Schwierigkeiten hast, diese regelmäßig zurückzuzahlen, kann sich dies negativ auf deine Kredit-Score auswirken. Eine schlechte Kredit-Score wiederum erschwert es dir, künftig Kredite zu erhalten oder zu guten Konditionen.

2. Höhere Zinsen

Hohe Verschuldung kann dazu führen, dass du höhere Zinsen auf zukünftige Kredite zahlen musst. Wenn Kreditgeber ein höheres Risiko sehen, dir Kredite zu gewähren, kannst du mit höheren Zinssätzen konfrontiert werden. Das bedeutet, dass du mehr Geld für Zinsen ausgeben musst, was deine finanzielle Belastung weiter erhöhen kann.

3. Eingeschränkter Zugang zu Finanzierung

Wenn du hohe Schulden hast, kann dies auch deinen Zugang zu Finanzierungsmöglichkeiten einschränken. Kreditgeber sind möglicherweise weniger bereit, dir zusätzliche Kredite zu gewähren oder andere Finanzierungsmöglichkeiten anzubieten, wenn sie sehen, dass du bereits hoch verschuldet bist. Dies kann deine Handlungsfähigkeit einschränken, beispielsweise wenn du ein Haus kaufen oder ein Unternehmen gründen möchtest.

4. Emotionaler und psychologischer Stress

Hohe Verschuldung kann einen starken emotionalen und psychologischen Stress verursachen. Die ständige Sorge um Schulden und finanzielle Verpflichtungen kann zu Angstzuständen, Schlafstörungen und anderen gesundheitlichen Problemen führen. Dieser Stress kann sich auch auf andere Bereiche deines Lebens auswirken, wie Beziehungen und Karriere.

5. Langfristige finanzielle Unsicherheit

Eine hohe Verschuldung kann zu langfristiger finanzieller Unsicherheit führen. Wenn du Schwierigkeiten hast, Schulden abzubauen, kannst du gezwungen sein, Einschränkungen bei Ausgaben vorzunehmen und auf wichtige finanzielle Ziele wie den Kauf eines Hauses oder die Vorsorge für den Ruhestand zu verzichten. Das kann zu langfristigen finanziellen Einschränkungen führen und es schwierig machen, eine solide finanzielle Grundlage aufzubauen.

Schuldenabbaustrategien, Fotograf: Lukas

Schuldenabbaustrategien, Fotograf: Lukas

Zusammenfassung

Langfristige hohe Verschuldung kann schwerwiegende Folgen für deine Kreditwürdigkeit haben. Es kann zu einer schlechteren Kredit-Score, höheren Zinsen, eingeschränktem Zugang zu Finanzierung, emotionalen Belastungen und langfristiger finanzieller Unsicherheit führen. Um diese negativen Auswirkungen zu vermeiden, ist es wichtig, Schulden rechtzeitig und effektiv abzubauen. Durch die Umsetzung von Schuldenabbaustrategien und die Nutzung von Bonitätsverbesserungstipps kannst du deine finanzielle Gesundheit wiederherstellen und deine langfristige Kreditwürdigkeit verbessern.

Strategien zur Verbesserung der Bonität bei bestehenden Schulden

Was sind Bonitätsverbesserungstipps?

Wenn du bereits Schulden hast und deine Bonität verbessern möchtest, gibt es einige effektive Strategien, die du anwenden kannst. Diese Bonitätsverbesserungstipps zielen darauf ab, deine finanzielle Situation zu optimieren und damit deine Kreditwürdigkeit zu erhöhen. Hier sind einige bewährte Strategien, die dir helfen können:

1. Budgetplanung: Die erste und wichtigste Maßnahme ist die Erstellung eines realistischen Budgetplans, der deine Einnahmen und Ausgaben berücksichtigt. Indem du deine Ausgaben konsequent kontrollierst, kannst du mehr Geld für die Rückzahlung deiner Schulden freisetzen und deine finanzielle Stabilität verbessern.

2. Schuldenpriorisierung: Überprüfe deine bestehenden Schulden und priorisiere sie nach Zinssätzen und Rückzahlungsbedingungen. Konzentriere dich auf Schulden mit höheren Zinssätzen und versuche, sie schnell abzuzahlen. Durch die Schuldenpriorisierung kannst du Zinszahlungen reduzieren und schneller vorankommen.

3. Schuldenkonsolidierung: Wenn du mehrere Schulden hast, kannst du eine Schuldenkonsolidierung in Erwägung ziehen. Damit kannst du deine Schulden in einer einzigen Zahlung zusammenfassen, was die Verwaltung vereinfacht und möglicherweise niedrigere Zinsen ermöglicht. Überprüfe jedoch sorgfältig die Konditionen und sei vorsichtig bei der Auswahl eines seriösen Kreditgebers.

4. Zusätzliche Einnahmequellen: Um die Rückzahlung deiner Schulden zu beschleunigen, kannst du darüber nachdenken, zusätzliche Einnahmequellen zu erschließen. Dies kann bedeuten, einen Nebenjob zu suchen, freiberuflich tätig zu sein oder passives Einkommen durch Investitionen zu generieren. Die zusätzlichen Einnahmen können helfen, deine Schulden schneller abzubauen und deine Bonität zu verbessern.

5. Verhandlungen mit Gläubigern: In einigen Fällen ist es möglich, mit deinen Gläubigern über günstigere Rückzahlungsbedingungen zu verhandeln. Du könntest zum Beispiel eine Reduzierung der Zinsen oder eine längere Zahlungsfrist aushandeln. Kontaktiere deine Gläubiger und erkläre deine finanzielle Situation. Oft sind sie bereit, mit dir zusammenzuarbeiten, um eine Lösung zu finden.

6. Kontinuierliche Zahlungen: Die rechtzeitige Rückzahlung deiner Schulden ist entscheidend für die Verbesserung deiner Bonität. Stelle sicher, dass du deine Ratenzahlungen pünktlich leistest, um negative Einträge in deiner Kreditakte zu vermeiden. Automatische Zahlungen oder Erinnerungen können dabei helfen, keine Fristen zu verpassen.

7. Kreditberatung in Anspruch nehmen: Wenn du Schwierigkeiten hast, deine Schulden zu bewältigen, kannst du professionelle Hilfe in Form von Kreditberatung in Anspruch nehmen. Kreditberater können dir helfen, einen maßgeschneiderten Plan zur Schuldenbewältigung zu erstellen und dir wertvolle Ratschläge geben, wie du deine Bonität verbessern kannst.

Schuldenabbau Strategien, Fotograf: Alexander Suhorucov

Schuldenabbau Strategien, Fotograf: Alexander Suhorucov

Zusammenfassung

Es gibt verschiedene Strategien, die du anwenden kannst, um deine Bonität bei bestehenden Schulden zu verbessern. Durch die Erstellung eines Budgetplans, die Priorisierung von Schulden, die Schuldenkonsolidierung, das Generieren zusätzlicher Einnahmen, die Verhandlung mit Gläubigern, die kontinuierliche Zahlung deiner Schulden und die Inanspruchnahme von Kreditberatung kannst du deine finanzielle Situation optimieren und deine Bonität erhöhen. Diese Schritte erfordern Disziplin, Durchhaltevermögen und ein bewusstes Umdenken in Bezug auf den Umgang mit Verschuldung. Durch eine verbesserte Bonität kannst du langfristig deine finanzielle Gesundheit wiederherstellen.

Erfolgsgeschichten und Lernerfahrungen

In diesem Abschnitt werden wir uns einige Fallbeispiele von Menschen ansehen, die ihre Bonität erfolgreich verbessert haben, sowie von den Lektionen, die wir aus ihren Erfahrungen lernen können.

Julia

Julia stand nach ihrem Studium vor einer beträchtlichen Menge an Schulden. Ihre Kreditkartenrechnungen und Studienkredite hatten sich angehäuft und ihre Bonität beeinträchtigt. Julia beschloss, ihre finanzielle Situation anzugehen und begann mit einer sorgfältigen Budgetplanung und Ausgabenkontrolle. Sie reduzierte unnötige Ausgaben und konzentrierte sich darauf, ihre Schulden systematisch abzubauen.

Julia erstellte eine Liste ihrer Schulden und priorisierte sie nach den höchsten Zinssätzen. Sie begann, zusätzliche Einnahmequellen zu erschließen, indem sie nebenbei als freiberufliche Texterin arbeitete. Mit diesen zusätzlichen Einnahmen konnte sie mehr Geld in die Rückzahlung ihrer Schulden stecken. Zudem kontaktierte sie ihre Gläubiger und vereinbarte neue Rückzahlungspläne mit niedrigeren Zinssätzen.

Nach einigen Jahren intensiver Bemühungen gelang es Julia, ihre Schulden erheblich zu reduzieren und ihre Bonität zu verbessern. Sie erhöhte ihr Wissen über den Umgang mit Verschuldung und entwickelte gute finanzielle Gewohnheiten. Diese Veränderungen stabilisierten nicht nur ihre finanzielle Gesundheit, sondern gaben ihr auch das Vertrauen, langfristig eine gute Kreditwürdigkeit aufrechtzuerhalten.

Markus und Lisa

Markus und Lisa hatten gemeinsam eine hohe Verschuldung angehäuft. Sie hatten Kreditkartenschulden, Schulden für ein Auto und einen Hypothekenkredit. Es schien eine unmögliche Aufgabe zu sein, all diese Schulden abzuzahlen und ihre Bonität zu verbessern. Dennoch beschlossen sie, sich der Herausforderung zu stellen und nutzten verschiedene Strategien, um ihre finanzielle Situation zu verbessern.

Einer der ersten Schritte, den Markus und Lisa unternahmen, war die Konsolidierung ihrer Schulden. Sie beantragten einen Kredit, um alle ihre Schulden in einer einzigen monatlichen Zahlung zusammenzufassen. Dadurch konnten sie einen niedrigeren Zinssatz und eine einfachere Verwaltung der Schulden erreichen.

Zusätzlich zum Schuldenabbau nahmen sie auch an einer Finanzberatung teil, um ihre finanzielle Bildung zu erweitern und sich eine gute finanzielle Grundlage für die Zukunft aufzubauen. Sie lernten, wie sie ein realistisches Budget erstellen und finanzielle Ziele setzen können. Markus und Lisa arbeiteten hart daran, ihre Ausgaben zu kontrollieren und begannen, Notfallersparnisse aufzubauen.

Nach einigen Jahren konsequenter Anstrengungen gelang es Markus und Lisa, ihre Schulden erheblich zu reduzieren und ihre Bonität zu verbessern. Sie hatten die Fähigkeiten und Strategien erworben, um ihre finanzielle Gesundheit wiederherzustellen und langfristig eine gute Kreditwürdigkeit aufrechtzuerhalten.

Erfolgsstory, Fotograf: Negative Space

Erfolgsstory, Fotograf: Negative Space

Lehren aus den Fallbeispielen

Diese Fallbeispiele zeigen, dass es möglich ist, die Bonität durch effektive Schuldenabbaustrategien und die Umsetzung von Bonitätsverbesserungstipps zu verbessern. Die wichtigsten Lehren aus diesen Erfolgsgeschichten sind:

- Eine sorgfältige Budgetplanung und Ausgabenkontrolle sind entscheidend für den Schuldenabbau.

- Die Priorisierung von Schulden nach Zinssätzen kann den Schuldenabbau beschleunigen.

- Zusätzliche Einnahmequellen können helfen, mehr Geld für die Rückzahlung der Schulden zur Verfügung zu haben.

- Die Verhandlung mit Gläubigern kann günstigere Rückzahlungsbedingungen ermöglichen.

- Finanzberatung und finanzielle Bildung spielen eine wichtige Rolle bei der Verbesserung der Bonität.

- Die Schaffung einer soliden finanziellen Grundlage, einschließlich eines Notfallfonds, ist von großer Bedeutung, um finanzielle Unsicherheit zu vermeiden.

Es ist wichtig zu beachten, dass die Ergebnisse von Person zu Person unterschiedlich sein können. Jeder hat eine individuelle finanzielle Situation, und es erfordert Entschlossenheit und Geduld, um Schulden abzubauen und die Bonität zu verbessern. Die Fallbeispiele zeigen jedoch, dass es möglich ist, durch harte Arbeit und die Anwendung der richtigen Strategien die finanzielle Gesundheit wiederherzustellen und eine bessere Bonität zu erlangen.

Schuldenbewältigung als Schlüssel zur besseren Bonität

Die Bewältigung von Schulden spielt eine zentrale Rolle bei der Verbesserung der Bonität. Indem du strategische Ansätze zur Schuldenabzahlung anwendest und gute finanzielle Gewohnheiten entwickelst, kannst du deine Kreditwürdigkeit erhöhen und deine finanzielle Gesundheit wiederherstellen.

Hier sind die wichtigsten Punkte, die du beachten solltest:

1. Schuldenabzahlungsstrategien

Nutze verschiedene Schuldenabzahlungsstrategien, um deine Schulden schneller zu tilgen. Priorisiere Schulden mit höheren Zinssätzen und arbeite an ihrer Begleichung, während du kontinuierlich die Mindestzahlungen bei anderen Schulden leistest. Denke auch darüber nach, Schulden zu konsolidieren, um niedrigere Zinssätze zu erhalten und die Verwaltung deiner Schulden zu vereinfachen.

2. Budgetplanung und Ausgabenkontrolle

Erstelle einen realistischen Budgetplan, der deine Einnahmen und Ausgaben berücksichtigt. Überprüfe regelmäßig deine Ausgaben und identifiziere Bereiche, in denen du Einsparungen erzielen kannst. Indem du deine Ausgaben kontrollierst, hast du mehr Geld zur Verfügung, um deine Schulden abzuzahlen.

3. Zusätzliche Einnahmequellen erschließen

Erwäge die Möglichkeit, zusätzliche Einnahmequellen zu erschließen, um mehr Geld für die Rückzahlung deiner Schulden zur Verfügung zu haben. Du könntest einen Nebenjob annehmen, freiberuflich tätig sein oder passive Einkommensströme generieren. Die zusätzlichen Einnahmen können den Schuldenabbau beschleunigen und die finanzielle Gesundheit wiederherstellen.

4. Verhandlungen mit Gläubigern

Setze dich mit deinen Gläubigern in Verbindung und bespreche mögliche Konditionen für die Schuldenabzahlung. Möglicherweise kannst du niedrigere Zinssätze oder flexiblere Rückzahlungspläne aushandeln. Die Kommunikation mit deinen Gläubigern ist wichtig, um Lösungen zu finden und deine finanzielle Lage zu verbessern.

5. Finanzielle Bildung

Erweitere dein Wissen über den Umgang mit Verschuldung und finanzieller Planung. Informiere dich über Budgetierung, Schuldenmanagement und langfristige finanzielle Ziele. Die Verbesserung deiner finanziellen Bildung gibt dir die Werkzeuge, um langfristig bessere Entscheidungen zu treffen und deine Bonität zu verbessern.

6. Kontinuierliche Zahlungen

Stelle sicher, dass du deine Schulden pünktlich zahlst, um negative Auswirkungen auf deine Bonität zu vermeiden. Richte automatische Zahlungen ein oder setze Erinnerungen, um Zahlungsfristen einzuhalten. Durch kontinuierliche Zahlungen zeigst du, dass du verantwortungsbewusst mit deinen finanziellen Verpflichtungen umgehst und erhöhst langfristig deine Kreditwürdigkeit.

Schuldenbewältigung erfordert Geduld, Disziplin und den Willen, langfristig an einer besseren finanziellen Zukunft zu arbeiten. Indem du die oben genannten Strategien zur Verbesserung deiner Bonität bei bestehenden Schulden umsetzt, kannst du deine finanzielle Gesundheit wiederherstellen und dein Ziel einer besseren Bonität erreichen.

Schuldenabbau-1, Fotograf: Lukas

Schuldenabbau-1, Fotograf: Lukas

Häufige Fragen

Die Bonität ist die Fähigkeit einer Person, ihre Schulden pünktlich und vollständig zurückzuzahlen. Sie ist wichtig, da sie von Kreditgebern und anderen Institutionen zur Beurteilung der Kreditwürdigkeit einer Person herangezogen wird.

Schulden können die Bonität beeinträchtigen, da sie auf finanzielle Schwierigkeiten oder Schuldenprobleme hindeuten können. Je höher die Schulden, desto höher ist das Ausfallrisiko und desto schlechter kann die Bonität sein.

Schulden können zu einer Herabstufung der Bonität führen, was höhere Zinsen auf Kredite zur Folge haben kann. Außerdem können einige Kreditgeber Kreditanträge ablehnen oder strengere Bedingungen stellen, wenn die Bonität schlecht ist.

Eine hohe Verschuldung kann langfristige Auswirkungen auf die Kreditwürdigkeit haben. Eine schlechte Bonität aufgrund von hoher Verschuldung kann es schwieriger machen, in der Zukunft Kredite zu erhalten oder gute Konditionen zu erhalten.

Ja, es gibt Strategien zur Verbesserung der Bonität trotz bestehender Schulden. Dazu gehören das rechtzeitige Begleichen von Schulden, die Aufrechterhaltung einer positiven Kreditnutzung und die Überwachung der eigenen Kreditberichte.

Ja, zum Beispiel hat sich eine Person, die in der Vergangenheit hohe Schulden hatte und Schwierigkeiten hatte, ihre Rechnungen zu bezahlen, mit Hilfe eines Schuldenkonsolidierungsplans und Budgetierungstechniken eine positive Bonität aufgebaut.

Die Schuldenbewältigung spielt eine entscheidende Rolle für eine bessere Bonität. Durch die Verwaltung von Schulden, die rechtzeitige Zahlung von Rechnungen und die Entwicklung einer soliden finanziellen Basis können die Auswirkungen von Schulden auf die Bonität minimiert werden.

Wenn die Schulden nicht bewältigt werden und die Bonität weiterhin schlecht bleibt, kann es schwierig sein, Zugang zu Krediten, Hypotheken oder anderen finanziellen Möglichkeiten zu erhalten. Außerdem können höhere Zinsen und strengere Bedingungen gelten.

Die Geschwindigkeit, mit der sich die Bonität verbessert, wenn Schulden bewältigt werden, hängt von verschiedenen Faktoren ab, wie der Höhe der Schulden, der Zahlungshistorie und der allgemeinen finanziellen Situation. Es kann einige Zeit dauern, aber mit der richtigen Vorgehensweise ist eine Verbesserung möglich.

Ja, es gibt professionelle Hilfe bei der Schuldenbewältigung. Schuldenberater und Kreditberatungsstellen können Unterstützung und Ratschläge zur Bewältigung von Schulden bieten.